中國專家解密︰中國經濟可保6?

內地經濟放緩已非新鮮事,國統局公布去年國內生產總值(GDP)增長只有6.6%,增速是28年來最低,市場不感到意外。反之,大家最關心的是,在內憂外患的困擾下,中國今年能否保「6」。

被市場喻為「中國通」的銘基亞洲投資策略分析師羅福萬(Andy Rothman)對中國大有信心,指放緩符合預期,料下半年市場氣氛好轉;反之法巴中國高級經濟學家榮靜則坦言,不看好今年經濟前景,因經濟下行是結構性趨勢,兩位中國專家的看法似乎大相徑庭。

兩專家對中國經濟的看法

消費︰

榮 靜︰將調低個人入息稅,惟會被家庭收入增長放緩所抵消。

羅福萬︰內需受汽車銷售拖累,撇除的話,整體的零售銷售仍升7.7%。

政府支出︰

榮 靜︰預計減稅降費2萬億元,惟中國潛在增長(Pontential growth)已持續向下。

羅福萬︰調低稅率同時,政府亦加強徵稅效率,企業難以逃稅,政府稅收明降實升。

投資︰

榮 靜︰基建投資會繼續上揚,但製造業及房地產投資放緩。

羅福萬︰基建及房地產持續增長。

出口︰

榮 靜︰出口下滑主要因全球經濟放緩拖累。

羅福萬︰中國已非出口主導型經濟,重要性低於內需。

談外憂︰

談到「外憂」,豈可不提中美貿易戰?近月中美兩個泱泱大國有破冰發展,國務院副總理劉鶴預定下周訪美,現時市場普遍料達成共識的機會頗大。曾任職美國駐華大使館的羅福萬及法巴的榮靜也料雙方休戰在即。

羅福萬料兩國未能於3月大限前傾得成,但「遲到好過無到」,有信心今夏雙方將達成協議。他指美國總統特朗普(Donald Trump)考慮到明年大選的壓力,因此對華的談判政策變得更加實際,將以往不理性的要求拋諸腦後。

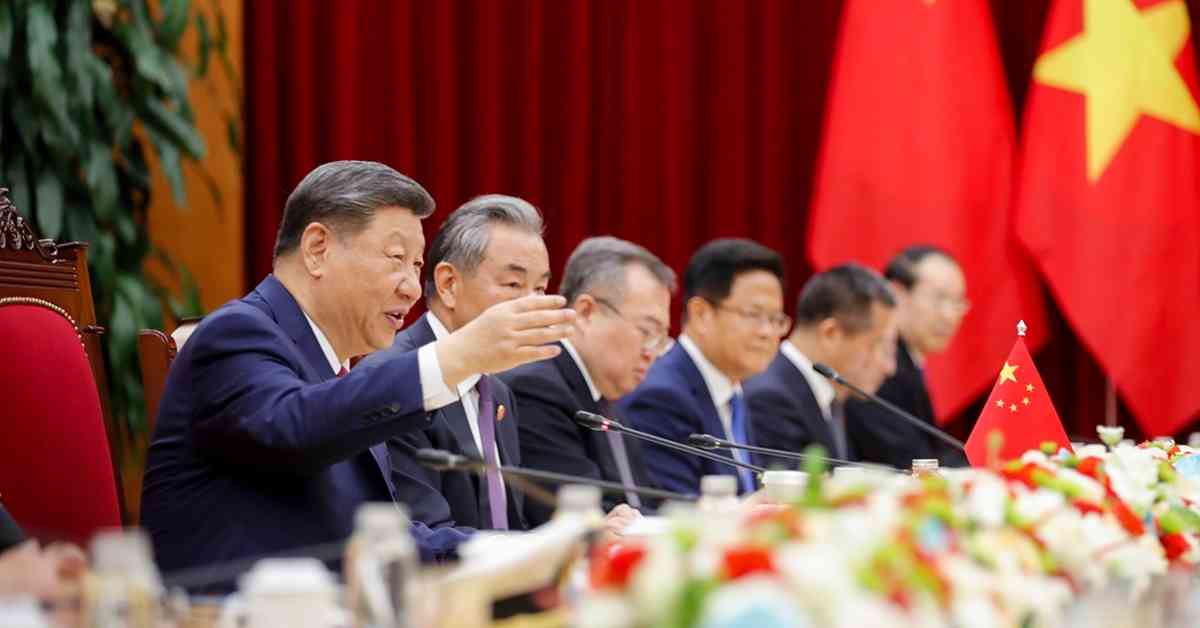

銘基亞洲投資策略分析師羅福萬(Andy Rothman)

回首白宮在去年11月發表的聲明,美方向中方提出兩大訴求,第一是中國需大量增購產品,包括農產品、能源、工業等;第二是兩國需就科技轉移、知識產權保護及黑客問題展開磋商。針對首項要求,據報中國已同意增購美國商品及服務。接下來的關鍵,就是中方能否接受第二項要求。

羅福萬指中方為避免貿易戰升級,最終演變成中美「科技戰」,中方在科技轉移、知識產權問題上將讓步。同時他強調國家主席習近平也明白,美國不是首個就這些議題上提出問題的國家,很多外資企業也不想技術被竊取。況且國內企業只靠竊取外國技術並不可取,長遠而言自主研發才是王道,在權衡輕重下,中方最終會接受美方的訴求。

他續用歷史來引證,上世紀九十年代,中國籌謀加入世界貿易組織(WTO),其時亦有很多人擔心外資令中國企業失去競爭力。但事實證明經市場化的洗禮後,中國企業變得愈來愈強,即使加劇市場競爭,對中國企業來說卻非壞事。

外交關係恐生變

但這位在中國工作二十載的「中國通」更擔心兩國長期的外交關係,原因是美國國內形勢有變,「華盛頓已有一些人忘記了與中國貿易的好處。例如美國人受惠於中國的廉價商品,而一些企業如通用汽車及蘋果,都會打進中國市場,生產線設於中國,利潤直接是賺到美國的口袋裏。」他勸喻美國接受中國的崛起,「美國要明白中國變得富強後,也成為推動全球經濟增長的動力,甚至是穩定地緣政治的力量,前提當然是中國有意慾承擔這些責任。」

法巴中國高級經濟學家榮靜對貿易戰的看法更樂觀,認為兩國可以在二月底的「大限」前完成談判。惟她提醒雖貿易戰的陰霾稍作消退,但內地經濟前景不見一片光明,「不少人會將出口放緩歸咎貿易戰,我卻認為貿易戰對出口影響不大,反而最大的風險是全球經濟放緩。」

達成協議難挽出口頹勢

她解釋,過去兩個月,南韓及台灣等亞洲出口國的出口數字出奇地差,當中兩國12月出口按年分別跌1.2%及3%,原因是全球經濟放緩及半導體需求下降,故她認為中國也深受此害。

更重要是中國經濟正面臨結構性轉變。「中國出口增長早在2015年見頂後輾轉向下。這是因為不論是土地及人手成本也愈來愈貴,企業紛紛將生產線調往其他國家。」在面對全球經濟放緩的同時,中國還要兼顧結構性轉變,可謂雪上加霜。

談內患︰

但說到底,去年中國出口對GDP的貢獻為負8.6%,中國已再不是依賴出口來主導經濟。若單以出口數字便為來年經濟前景下定論,或有以偏概全之嫌,現時更重要看的反是內需。

但偏偏內需卻繼續走弱,當中11月社會零售銷售總額增長更是近16年以來最低。榮靜指出,內需取決於兩項因素︰家庭儲蓄率及家庭收入增長。她認為,內地儲蓄率一向處於高水平,短期內難有大變,但家庭收入增長將隨GDP同步下降,因此相信內需仍會繼續放緩。

反之,羅福萬就較有信心,他指零售銷售轉差,最大的因素是汽車銷售下跌。上季規模以上名義零售總額按年增長只有2.6%,比2017年急跌4.7個百分點,當中受汽車銷售大跌8.3%所拖累,若撇除汽車銷售,整體的零售銷售是升7.7%,與2017年8.6%的增長比,不是想像中那麼差。

羅福萬認為汽車銷售大跌,主要因為四年前推出的汽車稅優惠補貼政策,已提前消耗了購買力,因此政策「退波」後,汽車銷售的爆發性增長自然消除。加上內地汽車銷售出現了結構性的轉變,中國的二手車市場大受歡迎。他在去年12月的報告中指,2015至2017年間,二手車交易量倍翻至1200萬架,規模已佔新車市場的一半。

但要留意,根據中汽協的數據,去年二手車交易量雖增長11%,但增速已比2017年大幅放緩了近8%。

面對內需放緩,中央已有兩手準備︰貨幣及財政政策補底。財政政策方面,發改委、財政部及人民銀行三部委16日推出重點穩經濟措施,被市場形容為「新四萬億」,其中一項措施是減稅降費,規模比去年更大。

內地自去年起已開始減稅降費,規模已達1.3萬億(人民幣,下同),法巴預料今年規模增至2萬億元,當中會調低個人入息稅,預計規模達4至5千億。但榮靜料這項的政策效益不大,只會推動內需增長0.6%,而最終亦會被家庭收入增長減慢所抵消,故措施只可減慢內需放緩的步伐。

然而,羅福萬認為減稅應視作長期的結構性改革,而非短期刺激措施,「減免個人入息稅固然對勞工階層有利,但更值得留意的是企業稅。中國一直也有調整稅率,同時也提高收集稅項效率,企業更難逃稅。現在的情況是,過往稅率高企,但政府收不到稅;但現在稅率下調,企業卻不能逃稅。」似乎暗示政府的財政收入明降實升。

基建投資難獨撐經濟

即使中央再行「新四萬億」,但市場早料中央不會大水漫灌,皆因2008年「四萬億救市方案」所帶來的後遺症實在太多。因此財政部已表明增加發行地方債的規模,重點是支持在建項目及「補短板」,而非大力刺激基建。

榮靜認為,三大投資支出(基建、工業、房地產)中,只有基建會重拾增長。由於政府不敢猛增基建支出,她預計基建投資增長只有5至8%,仍大幅低於過往的15%。而房地產及工業企業投資則會持續受壓,故此消彼長下,整體投資支出仍會放緩。羅福萬就持反對意見,認為工業及房地產投資仍健康,強調去年第四季固定資產投資按年增長達7.2%,比2017年還要高,當中工業的資本開支更高達11%。而房地產開發投資,他就重申雖然銷售增長減慢,但由於庫存降低,加上政府會繼續放寬樓控,他料明年增長勢頭不減。

法巴中國高級經濟學家榮靜

貨幣政策可成靈丹妙藥?

兩位專家對出口、投資及內需的看法各異,但整體而言,經濟今年繼續放緩似乎已是不爭的事實。難怪除推出多項財政政策外,人行自去年起亦連環出招,市場更預期寬鬆政策將陸續出台。究竟貨幣政策會否成為挽救經濟的靈丹妙藥?

榮靜認為,這些貨幣政策只是安撫市場,更直言是「訊號作用多於實際」,她解釋︰「以寬鬆力度來看,第一級是降準及公開市場操作,第二級就是公開市場操作利率的改變,包括MLF利率及逆回購利率的改變,最後才是減息,而現在中國仍在第一階段,未有大幅放寬流動性。」

她認為中央仍會透過貨幣政策為經濟「托底」,但現時最大問題並非流動性不足,而是央行放寬銀根後,流動性未能傳導致實體經濟。因此她認為改善傳導問題至關重要,除非經濟快速下行,或美國加息步伐加快,中央才會再下一城,進一步調整公開市場操作利率及減息。

更重要是,由2012至2018年,中央持續進行不同的刺激經濟政策,但除了2017年外,其餘時間內地經濟也多下行,反映潛在增長(Potential Growth)正在下降,故一味「放水」也不能改善經濟及對抗經濟結構改變下帶來的影響。

羅福萬也承認問題出在傳導系統上,他與多家民企老闆交流後,大部分民企認為中央對它們的照顧不足,「30年前,民企對經濟的貢獻度很低,而現在它們已是拉動經濟的最重要部分。」不過央行於去年10月放水後,11月及12月的新增貸款表現理想,單計12月新增貸款及社會融資,雙雙超過預期,似乎資金傳導致實體經濟已逐步改善。

轉載自《iMONEY智富雜誌》